La siguiente entrada está basada en un artículo publicado por IBM :»Enterprise payment platforms for banks».

Las capacidades necesarias para establecer sistemas de pagos electrónicos se están comoditizando. La demanda de los clientes, las regulaciones gubernamentales e innovaciones significativas en tecnología han llevado a las instituciones financieras a un punto en que, en términos de disponibilidad, las aplicaciones de pagos electrónicos son como una taza de café – se pueden obtener en cualquier lugar.

El problema real es como los bancos pueden tomar ventaja de estas nuevas tendencias en pagos electrónicos y así reducir los costos de procesamiento, dando a la vez la flexibilidad para responder rápidamente a mercados en constante cambio, y quizás, incluso generar utilidades – todo esto sin tener un caos en los sistemas de pagos actuales.

Los bancos de EEUU han indicado que esperan aumentar entre 10 a 15 veces el número de transacciones de pagos electrónicos en los próximos 5 años, por lo que necesitan alcanzar una eficiencia operativa mucho más alta para administrar ese nivel de carga. El costo también es un factor, ya que los sistemas de pagos típicamente acaparan entre un 35% a 40% de los costos de procesamiento de un banco.

De hecho, la razón ingresos/costos para un banco típico generalmente es mucho mayor a la de los nuevos entrantes. Esto ya que la mayoría de las instituciones financieras tienen múltiples sistemas para procesar mensajes financieros; con tantos sistemas diferentes, evolucionando en tiempos diferentes y con distintos propósitos, la duplicación de procesos es inherente. Por esta razón, los sistemas de pagos representan un porcentaje más alto de gastos versus ingresos para muchas instituciones financieras.

Estas tendencias están forzando a los bancos a rediseñar sus modelos de negocios de pagos electrónicos y considerar enfoques más innovadores que abarcan todos los aspectos de la cadena de valor de los pagos.

En general, un gran número de grandes bancos están visualizando un proceso de pago que simplifique y reduzca los puntos de conexión de aplicaciones de cara al cliente. Esta visión generalmente se acompaña de elementos como un data warehouse, donde las transacciones actuales y futuras pueden ser almacenadas y los pagos pueden ser distribuidos tomando en cuenta el costo de los medios de pago, para así determinar la mejor combinación de sistemas a través de los cuales enrutar la transacción.

Además, un data warehouse provee la base para el rastreo y monitoreo de transacciones como también provee una fuente de análisis de datos, tanto para el banco como para sus clientes, del estatus de un pago a lo largo de todo el ciclo de vida de éste.

Al mismo tiempo, los bancos están buscando una infraestructura de Tecnologías de Información que los ayude a reducir costos mediante eficiencias en los pagos y reducción en las duplicaciones de sistemas: lo que además mejora la satisfacción del cliente con mejores tiempos de respuesta (time to market) y mejora la gestión de la liquidez a través de un mejor monitoreo y control.

En discusiones con ejecutivos bancarios, estos indican que esperan tener que enfrentar requerimientos claves de pagos en los próximos 2 a 5 años. Sus clientes comerciales, por ejemplo, se han vuelto más sofisticados y esperan que los bancos soporten métodos estándar para el procesamiento de transacciones y archivos de pagos. Las plataformas tecnológicas de los clientes también están migrando a unas basadas en mensajería en lugar de procesos batch.

Los clientes de servicios financieros también están demandando una mayor transparencia y esperan que los bancos se acomoden a cambios continuos en su ERP o en sus Web Services. Con estos requerimientos en mente, los bancos deben:

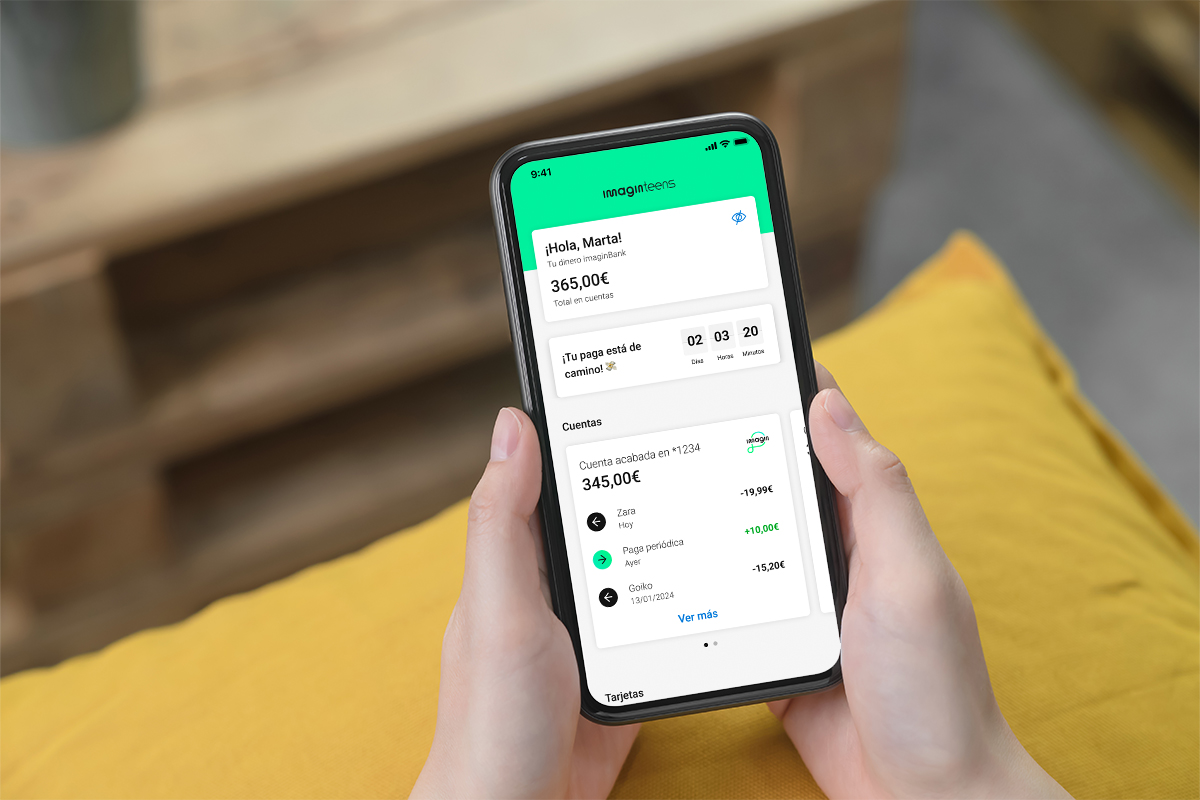

- Proveer de sistemas de auto-servicio: Los clientes esperan herramientas que les permitan realizar ellos mismos los servicios, sin importar su ubicación geográfica, y herramientas para visualizar el estatus de un archivo o transacciones individuales.

- Reducir o eliminar el riesgo asociado con trabajar con un número cada vez más reducido de empleados capaces de trabajar con sistemas legacy – los bancos están perdiendo empleados importantes que conocían estos sistemas, y la falta de documentación hace difícil la mantención y el soporte.

- Asegurar el cumplimiento de auditorias al utilizar procesos de negocios controlados y aprobados.

- Aceptar más formatos de datos de cliente y proveer canales de input/output adicionales para ellos (como aplicaciones de conexión directa) – Hay una necesidad de soportar el uso extensivo de archivos y estructuras estándar como ANSI X.12, TWIST, SWIFT, NACHA, XML, SAP, Peoplesoft, Oracle y HIPAA.

- Proveer información del ciclo completo del pago para clientes externos.

- Generar ahorros en costos – los clientes están buscando reducir los gastos en aplicaciones, con un mejor soporte por parte del banco.

Desde su propio punto de vista, los bancos quieren que sus plataformas electrónicas soporten la rápida incorporación de nuevos clientes y nuevos servicios para los clientes existentes, como también mensajes, workflow y reportes de todo el ciclo de vida de los pagos. La plataforma adecuada de pagos también debería ayudar a:

- Reducir los costos y aumentar la flexibilidad del desarrollo, administración y soporte para el intercambio de archivos y servicios para clientes basados en transacciones.

- Integrar cualquier sistema de procesamiento de pagos, existente y futuro.

- Reducir o eliminar los riesgos asociados con la dependencia de una única plataforma legacy y sus aplicaciones de negocios asociadas.

- Posicionar a los bancos para un movimiento hacia procesamiento de pagos en tiempo real y el despliegue del estatus de los pagos en cualquier parte del ciclo.

- Reducir el soporte para sistemas no tradicionales de administración de archivos a través de la provisión de interfaces basadas en estándares.

- Crear oportunidades para la generación de nuevos ingresos financieros, como la provisión de servicios de pagos a instituciones financieras menores, servicios de integración de aplicaciones o sociedades.

- Mejorar la satisfacción del cliente al proveer una infraestructura que otorgue información al cliente, reportes y datos accesibles y precisos de manera rápida y eficiente

El objetivo es entregar una experiencia consistente para el cliente a través de todos los segmentos de mercado al proveer una vista única de los pagos, funcionalidades competitivas e información acerca de las transacciones, además de sistemas confiables que los clientes puedan entender fácilmente y de los cuales puedan depender ya que tienen una perfomance predictible.

La clave para una estrategia exitosa de transformación de pagos es el alineamiento de los negocios con las TI para desarrollar una infraestructura común que administre los flujos de pagos iniciados por los clientes y por sistemas de pagos, a través de distintos canales. Esta infraestructura también debe ofrecer una vista consistente a los clientes del banco, y a los empleados de las áreas de administración y operaciones. Crear flujos comunes y basados en estándares pueden ayudar a un banco a direccionar las solicitudes de auto-servicio, reduciendo costos y entregando una infraestructura que permite que nuevos productos sean agregados de manera rápida y eficiente.