Fuente: El Economista

Acortar los procesos en las diferentes actividades que realizamos es una característica de la vida actual, el ritmo de nuestras rutinas y falta de tiempo obliga a que busquemos alternativas que simplifiquen las cosas, entre éstas, todas las relacionadas con los trámites bancarios, por lo que buscamos productos o plataformas que nos brinden experiencias donde evitemos acudir a alguna sucursal.

De acuerdo con la última Encuesta Nacional de Inclusión Financiera en México, 68% de los mexicanos entre 18 y 70 años dijo contar con al menos un producto financiero, y aunque los avances en materia de inclusión financiera han aumentado, aún existen retos, tal es el caso de la bancarización.

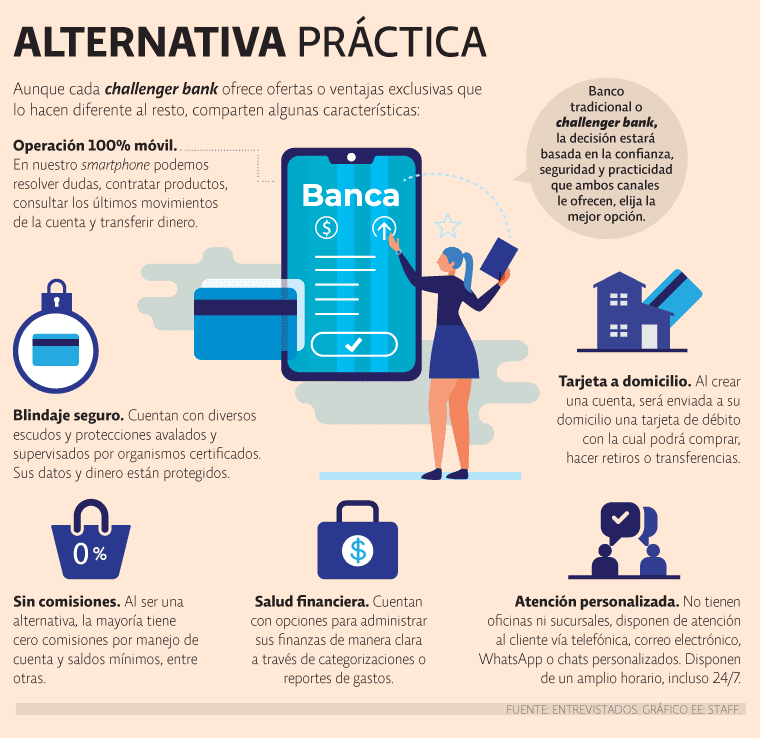

La revolución fintech busca ser una alternativa y solución para esta situación, por ello, algunas han implementado el modelo denominado como challenger banks, plataformas que ofrecen servicios financieros digitales y cuya diferencia, además de la tecnológica, radica en que éstas no cuentan con sucursales físicas y operan únicamente en línea. Entre sus objetivos se encuentra bancarizar a más sectores de la población, así como facilitar las operaciones bancarias.

Aunque esta tendencia tiene un fuerte impacto en los sectores más jóvenes de la población, todas las personas que busquen una opción diferente a los bancos tradicionales pueden acceder a una cuenta de un challenger bank, en la cual sólo se requiere de un smartphone para descargar la aplicación, llenar con sus datos los campos solicitados y revisar términos y condiciones.

En este sentido, Emilio González, country manager de Nu México, dijo que aún existen obstáculos para llegar a diferentes sectores.

“En México, el uso de efectivo sigue siendo alto. Sin embargo, una experiencia sin él es posible si tomamos en cuenta que existe ya una población joven que utiliza activamente productos digitales y queda completamente confundida cuando es obligada a ir a una sucursal bancaria y esperar una hora para ser atendida”, dijo.

Al respecto, Ángel Sahagún, fundador del challanger bank Albo, coincide en la idea de que la tecnología juega un papel importante en este sector.

“Muchas veces, la inconformidad de las personas por la banca tradicional, refiere a que se pongan nuevos modelos o alternativas que brinden posibilidades mayores a través de la tecnología. Es un cambio en el status quo”, señaló.

Aunque la banca tradicional se mantiene dentro de la tendencia al crear aplicaciones móviles o actualizaciones un su portal, los challenger banks se caracterizan por ser nativos digitales que llevan a cabo sus operaciones totalmente en línea.

¿Cuál es la diferencia?

Con estas plataformas, los usuarios crearán su cuenta digital, sin costo y sin comisiones, que le permitirá administrar sus recursos, realizar o recibir depósitos.

Además, la diferencia también radica en que las plataformas cuentan con opciones donde a través de la tecnología, los usuarios conocen de manera inteligente el manejo de sus finanzas. Mediante reportes y categorizaciones de gastos, los usuarios se familiarizan más con estas alternativas.

Para ampliar la experiencia, estas fintech envían a los usuarios una tarjeta de débito con la cual podrán realizar múltiples operaciones como compras, depósitos o pagos en establecimientos, así como el retiro de efectivo en cajeros automáticos.

“Toda la experiencia es digital. Estamos enfocados en ayudar a que los clientes tomen mejores decisiones para que ahorren más y gasten menos , todo sin comisiones”, aseguró el directivo de Albo.

A decir de Sahagún, estas plataformas tienden a facilitar las actividades que realizan los clientes dentro de las plataformas, con ello, la implementación de herramientas digitales será el brazo derecho tanto del banco como del usuario.

“Es una experiencia más directa, más sencilla y fácil de comprender para el cliente al ser una experiencia 100% digital que no se basa en sucursales para atender o hacer crecer al cliente y abrir una cuenta. Hacer que cualquier persona tenga libertad financiera”, comentó.

En este sentido, el country manager de Nu México señaló que al ser completamente digital, se eliminan gastos que repercutían en los clientes.

“Al no contar con sucursales nos dará la posibilidad de terminar con la burocracia y eliminar todos los gastos que esto representa y que se traducen en cargos a los clientes. El enfoque de nuestra atención está centrado en el cliente en su totalidad, por lo que resolveremos problemas y daremos soluciones 24/7”, dijo.

Alternativa para bancarizar

Los challenger banks tienen la finalidad de incorporar a más personas al sector financiero, ante esto, Ángel Sahagún comentó que es necesario entender a los clientes y así generar la confianza para que opten por estas alternativas.

“Hay que ponernos en los zapatos del cliente, comprendiendo su necesidad, hay mucha gente que no está bancarizada, muchos de ellos no lo hacen porque es costoso tener una cuenta bancaria, porque cobran muchas comisiones. Nosotros (fintech) no cobramos transferencias, saldos, saldos mínimos, entonces es una primera forma de llegar a este sector”, expuso.

De acuerdo con el directivo, otro factor es por miedo a manejar su dinero y no entender sus finanzas.

“Brindamos herramientas que ayudan a tomar control de tu dinero de manera muy fácil, a través de reportes inteligentes, autocategorización de transacciones, la posibilidad de bloquear y desbloquear tu tarjeta con un solo clic”, añadió el fundador de Albo.

Por otra parte González destacó que la atencón a clientes es una característica clave para generar confianza.

“Con una combinación de tecnología, diseño y ciencia de datos, creemos que cada mexicano podrá tener el control total de su dinero”, aseveró.